推荐学习书目

› Learn Python the Hard Way

Python Sites

› PyPI - Python Package Index

› http://diveintopython.org/toc/index.html

› Pocoo

值得关注的项目

› PyPy

› Celery

› Jinja2

› Read the Docs

› gevent

› pyenv

› virtualenv

› Stackless Python

› Beautiful Soup

› 结巴中文分词

› Green Unicorn

› Sentry

› Shovel

› Pyflakes

› pytest

Python 编程

› pep8 Checker

Styles

› PEP 8

› Google Python Style Guide

› Code Style from The Hitchhiker's Guide

这是一个创建于 3297 天前的主题,其中的信息可能已经有所发展或是发生改变。

Alpha 对冲模型,分以下四个部分展开:

Alpha 对冲模型简介

优矿“三剑客”简介

如何在优矿上做 Alpha 冲对模型 (多信号合成)

关于大赛

1 、 Alpha 对冲模型简介

A 、假设市场完全有效,那么根据 CAPM 模型有, Rs=Rf+βs∗(Rm−Rf)。式中, Rs 表示股票收益, Rf 表示无风险收益率, Rm 表示市场收益,βs 表示股票相比于市场的波动程度,用以衡量股票的系统性风险。

B 、遗憾的是,市场并非完全有效,个股仍存在 alpha (超额收益)。 根据 Jensen's alpha 的定义:αs=Rs−[Rf+βs∗(Rm−Rf)],除掉被市场解释的部分,超越市场基准的收益即为个股 alpha 。

C 、实际中,股票的收益是受多方面因素影响的,比如经典的 Fama French 三因素就告诉我们,市值大小、估值水平、以及市场因子就能解释股票收益,而且低市值、低估值能够获取超额收益。那么,我们就可以通过寻找能够获取 alpha 的驱动因子来构建组合。

D 、假设我们已经知道了哪些因子能够获取超额收益,那么我们根据这些因子构建股票组合(比如持有低市值、低估值的股票)。那么组合的收益理论上是能够获取超额收益的,简单来讲就是,组合的累计收益图应该是在基准(比如沪深 300 )累计收益图之上的,而且两者的差应该是扩大的趋势。

E 、由于组合的涨跌我们是不知道的,我们能够确保的是组合与基准的收益差在不断扩大,那么持有组合,做空基准,对冲获取稳定的差额收益( alpha 收益),这就是传说中的市场中性策略

2 、优矿“三剑客”

针对上述研究流程,优矿提供全程服务,从金融大数据,模型的研究开发到实盘交易和组合管理:

DataAPI :提供近 300 个高质量的因子数据(基本面因子,技术面因子和大数据因子),为模型提供充足的原材料和让用户自己研究因子提供了基础

RDP :提供标准的因子到信号的处理函数(去极值、中性化、标准化)同时,还提供了功能强大的组合构建函数

Quartz :提供标准的、更贴近实际的回测框架,一键查看对冲模型历史表现

3 、实例:优矿上的对冲模型

回测框架&基础工作简介:

回测区间从 2011 年 8 月 1 日~2015 年 8 月 1 日,基准为沪深 300 ,策略每月第一个交易日开盘之后建仓

因子选取:净利润增长率( NetProfitGrowRate )、权益收益率( ROE )、相对强弱指标( RSI )

因子到信号的处理:用到了去极值( winsorize )、中性化( neutralize )、标准化( standardize )处理

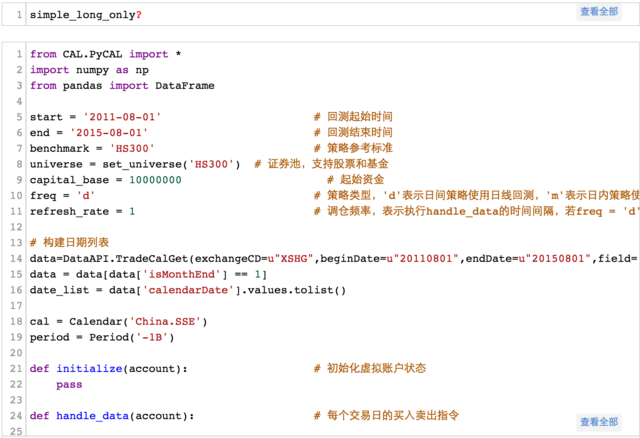

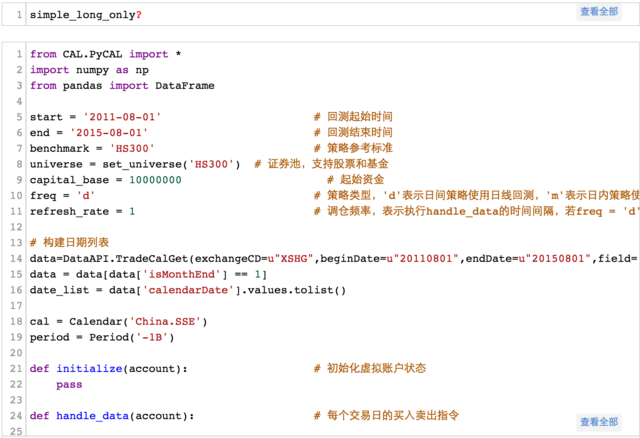

组合构建:用到了 RDP 里的 simple_long_only()

PS :关于函数的详细使用说明,可以新建 cell 输入 函数名+? ,运行得到 API 使用文档。比如,运行下面的代码便可以得到 simple_long_only 的使用说明。

接下来,绘制组合和基准的累计收益图之差,得到 alpha 收益,看看效果如何。

高清源代码请移步: https://uqer.io/community/share/55e662f9f9f06c1ea481f9cf

可以看到,在如上三个因子驱动下的 alpha 收益相对来说还是比较稳定的,由于有对冲,策略是市场中性的,不论市场涨跌对我们的收益是不受影响的(当然排除一些极端情况,比如所有股票收益没有任何差异性,例如流动性危机)。

4 、关于大赛

大赛的一些规则设计:

单子股票持股不超过 10%: alpha 收益并不是全仓某一只股票,然后涨停;可以看到,由于有股指期货的对冲,那么组合的持仓也应该像股指期货一样各行业配置很均匀,组合构建函数 simple_long_only()充分考虑了行业配置、各因子 alpha 贡献等因素

股票仓位在任意三个以上收盘日低于 80%则不达标:因为 alpha 收益已经非常稳健,那么增加本金的投入只会带来更多的收益,何乐而不为呢?

相对 HS300 ,强制平仓线 90%:近似于强平线为 0.9 ,当所选因子不能持续带来 alpha 收益时,有必要对因子要仔细考虑了。

不能投资流动性过差以及刚上市的股票: alpha 收益追求的是稳定性,没有必要去承受额外的流动性风险以及其他风险。

5 、后话

优矿提供了将近 300 个基础因子(包含价值 /动量 /质量 /成长 /情绪等维度)供用户研究和合成:

可以在如下帮助页面找到这些因子 https://uqer.io/help/api/search/MktStockFactors?page=1

在投资研究寻找新的因子就是专业量化研究员日常的工作,在研究过程中希望找到:有故事的因子,符合经济学原理,有投资逻辑

Alpha 对冲模型简介

优矿“三剑客”简介

如何在优矿上做 Alpha 冲对模型 (多信号合成)

关于大赛

1 、 Alpha 对冲模型简介

A 、假设市场完全有效,那么根据 CAPM 模型有, Rs=Rf+βs∗(Rm−Rf)。式中, Rs 表示股票收益, Rf 表示无风险收益率, Rm 表示市场收益,βs 表示股票相比于市场的波动程度,用以衡量股票的系统性风险。

B 、遗憾的是,市场并非完全有效,个股仍存在 alpha (超额收益)。 根据 Jensen's alpha 的定义:αs=Rs−[Rf+βs∗(Rm−Rf)],除掉被市场解释的部分,超越市场基准的收益即为个股 alpha 。

C 、实际中,股票的收益是受多方面因素影响的,比如经典的 Fama French 三因素就告诉我们,市值大小、估值水平、以及市场因子就能解释股票收益,而且低市值、低估值能够获取超额收益。那么,我们就可以通过寻找能够获取 alpha 的驱动因子来构建组合。

D 、假设我们已经知道了哪些因子能够获取超额收益,那么我们根据这些因子构建股票组合(比如持有低市值、低估值的股票)。那么组合的收益理论上是能够获取超额收益的,简单来讲就是,组合的累计收益图应该是在基准(比如沪深 300 )累计收益图之上的,而且两者的差应该是扩大的趋势。

E 、由于组合的涨跌我们是不知道的,我们能够确保的是组合与基准的收益差在不断扩大,那么持有组合,做空基准,对冲获取稳定的差额收益( alpha 收益),这就是传说中的市场中性策略

2 、优矿“三剑客”

针对上述研究流程,优矿提供全程服务,从金融大数据,模型的研究开发到实盘交易和组合管理:

DataAPI :提供近 300 个高质量的因子数据(基本面因子,技术面因子和大数据因子),为模型提供充足的原材料和让用户自己研究因子提供了基础

RDP :提供标准的因子到信号的处理函数(去极值、中性化、标准化)同时,还提供了功能强大的组合构建函数

Quartz :提供标准的、更贴近实际的回测框架,一键查看对冲模型历史表现

3 、实例:优矿上的对冲模型

回测框架&基础工作简介:

回测区间从 2011 年 8 月 1 日~2015 年 8 月 1 日,基准为沪深 300 ,策略每月第一个交易日开盘之后建仓

因子选取:净利润增长率( NetProfitGrowRate )、权益收益率( ROE )、相对强弱指标( RSI )

因子到信号的处理:用到了去极值( winsorize )、中性化( neutralize )、标准化( standardize )处理

组合构建:用到了 RDP 里的 simple_long_only()

PS :关于函数的详细使用说明,可以新建 cell 输入 函数名+? ,运行得到 API 使用文档。比如,运行下面的代码便可以得到 simple_long_only 的使用说明。

接下来,绘制组合和基准的累计收益图之差,得到 alpha 收益,看看效果如何。

高清源代码请移步: https://uqer.io/community/share/55e662f9f9f06c1ea481f9cf

可以看到,在如上三个因子驱动下的 alpha 收益相对来说还是比较稳定的,由于有对冲,策略是市场中性的,不论市场涨跌对我们的收益是不受影响的(当然排除一些极端情况,比如所有股票收益没有任何差异性,例如流动性危机)。

4 、关于大赛

大赛的一些规则设计:

单子股票持股不超过 10%: alpha 收益并不是全仓某一只股票,然后涨停;可以看到,由于有股指期货的对冲,那么组合的持仓也应该像股指期货一样各行业配置很均匀,组合构建函数 simple_long_only()充分考虑了行业配置、各因子 alpha 贡献等因素

股票仓位在任意三个以上收盘日低于 80%则不达标:因为 alpha 收益已经非常稳健,那么增加本金的投入只会带来更多的收益,何乐而不为呢?

相对 HS300 ,强制平仓线 90%:近似于强平线为 0.9 ,当所选因子不能持续带来 alpha 收益时,有必要对因子要仔细考虑了。

不能投资流动性过差以及刚上市的股票: alpha 收益追求的是稳定性,没有必要去承受额外的流动性风险以及其他风险。

5 、后话

优矿提供了将近 300 个基础因子(包含价值 /动量 /质量 /成长 /情绪等维度)供用户研究和合成:

可以在如下帮助页面找到这些因子 https://uqer.io/help/api/search/MktStockFactors?page=1

在投资研究寻找新的因子就是专业量化研究员日常的工作,在研究过程中希望找到:有故事的因子,符合经济学原理,有投资逻辑

1

zhy0216 2016-08-30 21:24:15 +08:00

虽然是广告 但还算有东西...

|

2

jeffersonpig 2016-08-31 08:41:32 +08:00

现在的广告是越来越不容易识别了

|

3

larry1594 2016-08-31 23:47:57 +08:00

你们家的 api 名称缩写真是费劲看懂 universe=股票池 bt= perf=?

|

4

GhostEX 2016-09-02 11:31:02 +08:00

我一般用 ricequant

|

5

forest520 2016-09-06 17:10:51 +08:00

挺不错的科普文章

|

6

marcolee 2016-09-06 17:28:54 +08:00

我只问一句,赚钱了吗?

|

7

datayes2015 OP @larry1594 bt=backtest, perf=performance

|