推荐学习书目

› Learn Python the Hard Way

Python Sites

› PyPI - Python Package Index

› http://diveintopython.org/toc/index.html

› Pocoo

值得关注的项目

› PyPy

› Celery

› Jinja2

› Read the Docs

› gevent

› pyenv

› virtualenv

› Stackless Python

› Beautiful Soup

› 结巴中文分词

› Green Unicorn

› Sentry

› Shovel

› Pyflakes

› pytest

Python 编程

› pep8 Checker

Styles

› PEP 8

› Google Python Style Guide

› Code Style from The Hitchhiker's Guide

这是一个创建于 3359 天前的主题,其中的信息可能已经有所发展或是发生改变。

震荡期用小网格: 2012/01/01 - 2014/11/01 这段震荡时期中,小网格策略实现 48.3%的年化收益,同期基准收益 0.8%. 看来市场震荡期网格操作大有用武之地;

慢趋势期用中网格: 2015/08/31 - 2016/08/01 这段慢熊时期中,中网格策略实现 50%年化收益,同期基准年化收益-5.5%. 这是因为市场有一定趋势时,网格大有一定容错率,否则容易过快实现亏损,得不到收益;

长期投资用大网格:2010/01/01 - 2016/08/01 这段时间,大网格实现 15.5%的年化收益,同期基准年化收益为-0.1%. 同样的逻辑,时间越长,市场越可能走成趋势,需要提高容错率

前言

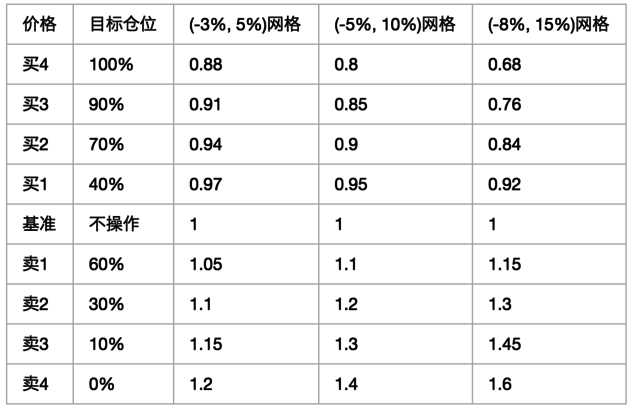

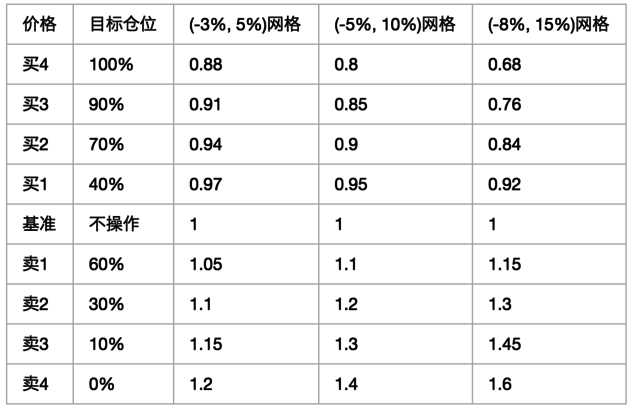

网格策略是一种旨在达到低吸高抛的策略,雪球上有不少讨论的干货贴,主要思想就是在股价比设定的基准价下跌时逐渐加仓,而上涨时逐渐减仓:

以下列出了雪球的干货集锦(觉得是广告的亲可以自行屏蔽)

理性的仓位策略:论网格交易法

作者:没干货不废话

链接: https://xueqiu.com/4649792187/59634344

来源:雪球

高清源代码请移步: https://uqer.io/community/share/57bcf258228e5b79a575a79e

策略流程:

选股

网格策略的逻辑是在股票便宜时买进,估值过高时卖出,因此选出波动率较高的股票很有必要,因此本篇的选股流程如下:

先设置股票池行业为中证行业:信息技术、电信业务;

估值不能过高: PE<50 ;

市值约束:取满足上述条件的市值较小的 30 只(但实际上这一约束一直没有发挥作用,因为总数都不足 30 只);

高波动:分行业在市值最小的 30 只中选出过去一年波动率最大的 5 只股票;

上述流程后,我们有了 10 只股票构成的股票池,每隔 60 个交易日更新一次股票池。

网格

三种大小的网格都会相应尝试一下看看效果。

[-3%买, 5%卖]、[-5%买, 10%卖]、[-8%买, 15%卖]

资金安排

在仓位控制时,满仓的概念是(总资金 /股票池总数*2.5 ),这是为了提高资金利用率,因为 3 个月的周期内可能不是每只股票都能达到满仓。

止损

基准前两日亏损 3%以上则空仓; 个股累计亏损 30%则平仓该股。

回测&结论

对于三种不同网格,在不同市场时期回测,得到结果:

震荡期用小网格: 2012/01/01 - 2014/11/01 这段震荡时期中,小网格策略实现 48.3%的年化收益,同期基准收益 0.8%. 看来市场震荡期网格操作大有用武之地;

慢趋势期用中网格: 2015/08/31 - 2016/08/01 这段慢熊时期中,中网格策略实现 50%年化收益,同期基准年化收益-5.5%. 这是因为市场有一定趋势时,网格大有一定容错率,否则容易过快实现亏损,得不到收益;

长期投资用大网格:2010/01/01 - 2016/08/01 这段时间,大网格实现 15.5%的年化收益,同期基准年化收益为-0.1%. 同样的逻辑,时间越长,市场越可能走成趋势,需要提高容错率;

以上收益的来源并不来自选股 /行业,而是来自操作方法。在 2010/01/01 - 2016/08/01 这段时间,仍按上述方法选股、止损,但只等额持有股票,不做网格操作,年化收益只有 6.6%,而最大回撤高于 60%,表现并不理想。

总之,网格操作可能确实有其合理之处,也能达到一些低吸高抛的效果,需要的话大家可以阅读更多相关资料、一起交流~

高清源代码请移步: https://uqer.io/community/share/57bcf258228e5b79a575a79e

慢趋势期用中网格: 2015/08/31 - 2016/08/01 这段慢熊时期中,中网格策略实现 50%年化收益,同期基准年化收益-5.5%. 这是因为市场有一定趋势时,网格大有一定容错率,否则容易过快实现亏损,得不到收益;

长期投资用大网格:2010/01/01 - 2016/08/01 这段时间,大网格实现 15.5%的年化收益,同期基准年化收益为-0.1%. 同样的逻辑,时间越长,市场越可能走成趋势,需要提高容错率

前言

网格策略是一种旨在达到低吸高抛的策略,雪球上有不少讨论的干货贴,主要思想就是在股价比设定的基准价下跌时逐渐加仓,而上涨时逐渐减仓:

以下列出了雪球的干货集锦(觉得是广告的亲可以自行屏蔽)

理性的仓位策略:论网格交易法

作者:没干货不废话

链接: https://xueqiu.com/4649792187/59634344

来源:雪球

高清源代码请移步: https://uqer.io/community/share/57bcf258228e5b79a575a79e

策略流程:

选股

网格策略的逻辑是在股票便宜时买进,估值过高时卖出,因此选出波动率较高的股票很有必要,因此本篇的选股流程如下:

先设置股票池行业为中证行业:信息技术、电信业务;

估值不能过高: PE<50 ;

市值约束:取满足上述条件的市值较小的 30 只(但实际上这一约束一直没有发挥作用,因为总数都不足 30 只);

高波动:分行业在市值最小的 30 只中选出过去一年波动率最大的 5 只股票;

上述流程后,我们有了 10 只股票构成的股票池,每隔 60 个交易日更新一次股票池。

网格

三种大小的网格都会相应尝试一下看看效果。

[-3%买, 5%卖]、[-5%买, 10%卖]、[-8%买, 15%卖]

资金安排

在仓位控制时,满仓的概念是(总资金 /股票池总数*2.5 ),这是为了提高资金利用率,因为 3 个月的周期内可能不是每只股票都能达到满仓。

止损

基准前两日亏损 3%以上则空仓; 个股累计亏损 30%则平仓该股。

回测&结论

对于三种不同网格,在不同市场时期回测,得到结果:

震荡期用小网格: 2012/01/01 - 2014/11/01 这段震荡时期中,小网格策略实现 48.3%的年化收益,同期基准收益 0.8%. 看来市场震荡期网格操作大有用武之地;

慢趋势期用中网格: 2015/08/31 - 2016/08/01 这段慢熊时期中,中网格策略实现 50%年化收益,同期基准年化收益-5.5%. 这是因为市场有一定趋势时,网格大有一定容错率,否则容易过快实现亏损,得不到收益;

长期投资用大网格:2010/01/01 - 2016/08/01 这段时间,大网格实现 15.5%的年化收益,同期基准年化收益为-0.1%. 同样的逻辑,时间越长,市场越可能走成趋势,需要提高容错率;

以上收益的来源并不来自选股 /行业,而是来自操作方法。在 2010/01/01 - 2016/08/01 这段时间,仍按上述方法选股、止损,但只等额持有股票,不做网格操作,年化收益只有 6.6%,而最大回撤高于 60%,表现并不理想。

总之,网格操作可能确实有其合理之处,也能达到一些低吸高抛的效果,需要的话大家可以阅读更多相关资料、一起交流~

高清源代码请移步: https://uqer.io/community/share/57bcf258228e5b79a575a79e

4 条回复 • 2016-09-28 14:17:13 +08:00

1

glados01 2016-09-09 12:49:42 +08:00

策略参数必须能依据历史而自适应。

像这种死的策略并没有多少意义 |

2

RuyiYin 2016-09-09 16:13:49 +08:00

这波广告不服

|

3

izoabr 2016-09-10 17:33:39 +08:00

高清源代码····够专业

|

4

datayes2015 OP @glados01 也许吧,但毕竟也提供了一个好的研究思路嘛。

|